La “fórmula de Midas”, la ecuación creada por genios matemáticos para garantizar enormes riquezas que causó un desastre (aunque todavía se usa)

BBC News Mundo - Redacción * | Domingo 15 septiembre, 2024

Esta es la historia de un brillante descubrimiento científico.

Una fórmula matemática elegante que prometía hacer algo aparentemente imposible.

Desde el principio del capitalismo ha existido una regla de oro: si quieres ganar dinero, tienes que asumir riesgos.

Pero en el siglo XX surgió uno de los proyectos científicos más improbables: el intento de encontrar una forma matemática para romper esa regla.

La idea era encontrar una ecuación que le permitiera a uno volverse increíblemente rico sin correr ningún riesgo.

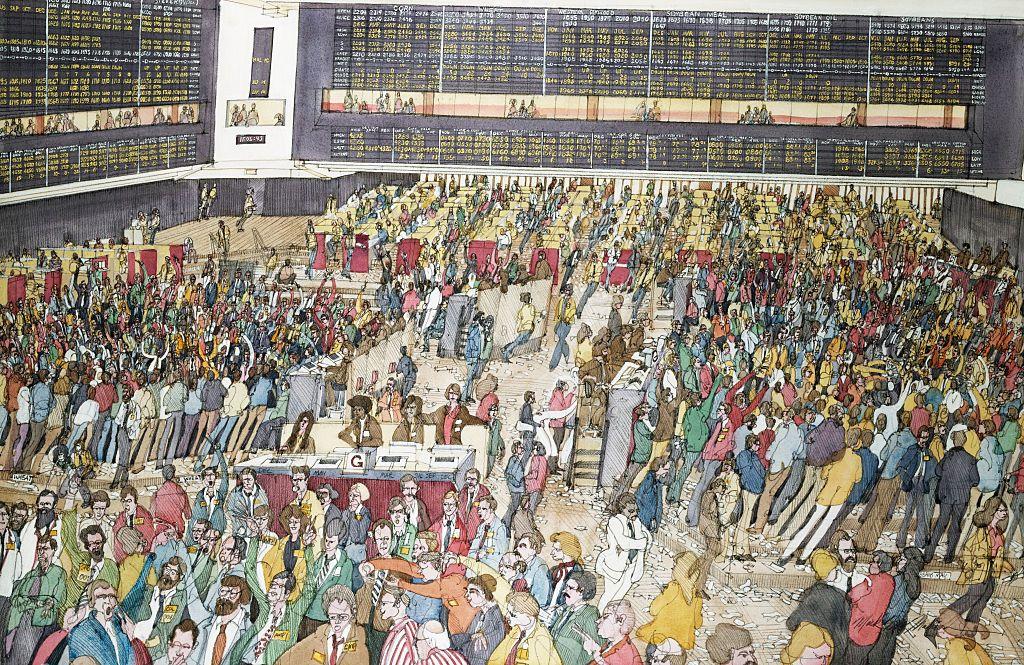

Los corredores bursátiles sazonados estaban convencidos de que el éxito en los mercados tenía que ver con el criterio y la intuición humana, cualidades que nunca podrían reducirse a una fórmula.

Sin embargo, un importante grupo de académicos, que estudiaban los mercados matemáticamente, creía que ese éxito era en gran medida una cuestión de suerte.

Esta visión surgió de un descubrimiento inesperado.

En la década de 1930, los académicos decidieron averiguar si los corredores de bolsa podían realmente predecir cómo cambiaban los precios.

Al no hallar ninguna base científica para esa creencia, realizaron una serie de experimentos.

En uno de ellos, simplemente eligieron acciones al azar lanzando dardos a un ejemplar del Wall Street Journal con los ojos vendados. Al final del año, las acciones de esa elección aleatoria superaron las predicciones de los mejores corredores.

Eso fue una revelación.

Significaba que los precios fluctuaban de manera totalmente aleatoria y, por lo tanto, era imposible, por definición, predecir nada sobre ellos.

La conclusión era devastadora: a pesar de todas las afirmaciones de los corredores, parecía que cualquiera que lograra hacer una predicción acertada en el mercado de valores no lo estaba haciendo por habilidad, sino solo por casualidad.

El descubrimiento de la aleatoriedad indignó a los corredores de bolsa, pero galvanizó a los académicos.

Las matemáticas ya se habían usado con éxito en fenómenos aleatorios e impredecibles, desde el crecimiento de la población hasta el clima.

Así comenzó una búsqueda de la forma científica y racional de controlar los mercados, valiéndose del poder de las matemáticas para conquistar el riesgo.

La llave maestra del azar

Durante mucho tiempo, los académicos intentaron controlar el riesgo mediante la probabilidad, pero sus predicciones seguían siendo imprecisas.

Se necesitaba una forma mucho más exacta de protegerse.

En 1955, el eminente economista Paul Samuelson descubrió algo valioso en la biblioteca de la Universidad de París.

Era un libro desconocido que un estudiante de posgrado francés llamado Louis Bachelier escribió en 1900.

Se había propuesto hacer algo que nadie había hecho antes.

Utilizando una serie de ecuaciones, creó el primer modelo matemático completo de los mercados.

Él también había notado que los precios de las acciones se movían al azar y que era imposible hacer predicciones exactas sobre ellos.

Pero dijo haber encontrado una solución, una forma maravillosa de deshacerse del riesgo: un contrato financiero casi mágico, llamado opción.

Creía que si podía descubrir una fórmula que permitiera que este inusual contrato se usara ampliamente, sería capaz de dominar los mercados por completo.

Pero murió antes de poder encontrarla.

La obra de Bachelier reveló el Santo Grial: la fórmula perfecta para evaluar y fijar el precio de las opciones.

Opciones

Entusiasmados, los académicos investigaron este extraño contrato que tanto había intrigado a Bachelier.

Descubrieron que las opciones eran, en teoría, una forma milagrosa de seguro financiero y que funcionaban de manera extraordinaria.

El riesgo en el mercado de valores es que si compras una acción hoy, el precio puede caer mañana y puedes perder dinero.

Un contrato de opciones te da el derecho de esperar y comprar la acción si en el futuro alcanza un precio acordado, pero sin una obligación.

Si la acción no alcanza ese precio, puedes optar por no participar y pierdes solo el costo de la opción.

En teoría, las opciones son una forma perfecta de deshacerse del riesgo, pero había un problema. ¿Cuánto pagaría alguien por una tranquilidad tan absoluta?

El valor parecía depender de la confianza personal de cada inversor. Nadie podía ponerse de acuerdo sobre una forma estandarizada de fijar el precio de las opciones.

Era el tipo de problema desconcertante que los académicos amaban y lo abordaron con gusto.

A lo largo de la década de 1960, los académicos desarrollaron sus modelos, convencidos de que si podían describir matemáticamente la confianza emocional de los inversores, resolverían el problema.

En el camino, añadieron más y más símbolos.

Símbolos para el nivel de satisfacción, la razonabilidad, la agresividad, las conjeturas, la aversión al riesgo...

Pronto tuvieron una gigantesca construcción matemática, pero el precio de las opciones parecía tan lejano como siempre, pues dependía de datos completamente inobservables en el mundo real.

Pero todo esto estaba a punto de cambiar.

Sin riesgo

En 1968, los economistas Myron Scholes y Fisher Black se propusieron abordar el problema que había ocupado a tantas mentes brillantes.

Sabían que el precio de todas las acciones subía y bajaba constantemente. Al hacerlo, el valor de una opción sobre una acción en particular también fluctuaba, pero no había una relación predecible.

En pos de la fórmula, decidieron probar algo diferente.

Tomaron la montaña de ecuaciones que habían heredado y eliminaron todos los símbolos que representaban algo que no se podía medir.

Fue una idea brillante.

La pérdida de estos elementos no afectó en absoluto a los cálculos.

Al final, se quedaron con la esencia del problema, los elementos que todos coincidían que eran necesarios conocer para valorar una opción:

- el precio de la acción

- su volatilidad

- la duración del contrato

- la tasa de interés

- el nivel de riesgo

Todos eran cuantificables excepto uno: el nivel de riesgo.

Pensaron lateralmente: si no podían medir el riesgo con exactitud, tal vez podrían hacerlo menos significativo de alguna manera.

Partieron de la vieja idea de la cobertura, en la que los tahúres cubrían sus apuestas apostando en la dirección opuesta.

El método que idearon se convertiría en uno de los descubrimientos más importantes de la economía del siglo XX.

Crearon un portafolio teórico, una mezcla de acciones y opciones. Cuando alguna fluctuaba hacia arriba o hacia abajo, intentaban cancelar el movimiento haciendo otro arriesgado en la dirección opuesta.

Su objetivo era mantener el valor general del portafolio en perfecto equilibrio.

Era extremadamente difícil, pero utilizando álgebra compleja y una gran cantidad de cálculos, lograron equilibrar un movimiento con precisión y luego otro, y otro...

Pronto pudieron crear un equilibrio perfecto en el que los riesgos se anulaban a sí mismos.

Llamaron al método cobertura dinámica.

Era una forma teórica no sólo de reducir el riesgo, sino de eliminarlo por completo.

Y sin riesgo, finalmente obtuvieron una fórmula matemática que les podía dar el precio de cualquier opción.

Como cohetes

Black y Scholes habían resuelto el problema que había desconcertado a generaciones de académicos.

Fue un logro extraordinario, pero su fórmula tenía un problema práctico: se necesitaba tiempo para calcular la cobertura dinámica.

En ese tiempo, los mercados, que se mueven con rapidez, habrían cambiado y sus cálculos serían obsoletos.

Se necesitaba una forma de recalibrar los cálculos instantáneamente para seguir eliminando el riesgo continuamente.

Y había una persona perfecta para ayudarlos.

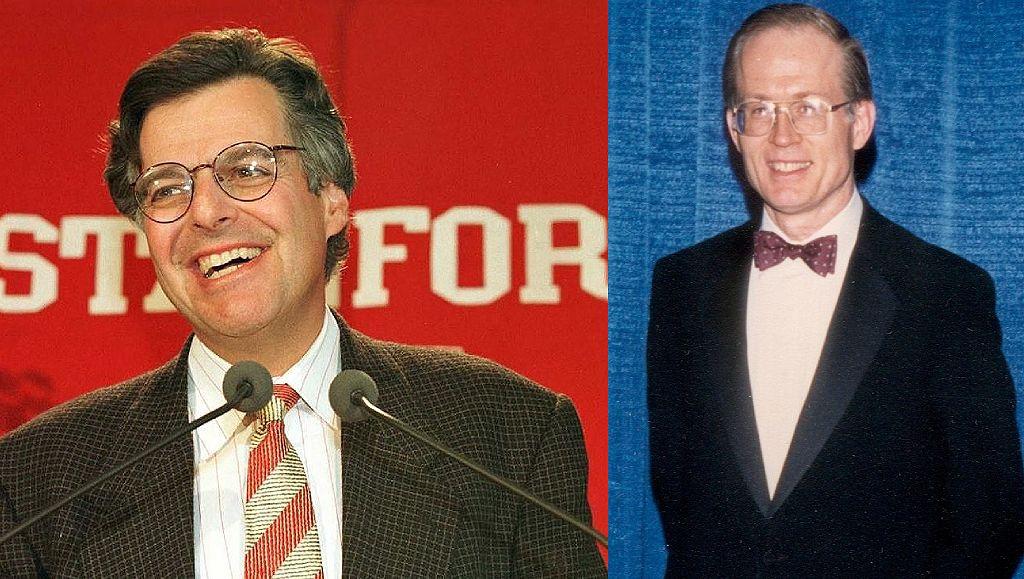

Robert C. Merton era reconocido por su extraordinario talento intelectual.

A principios de los años 70, se había ganado la reputación de utilizar métodos matemáticos exóticos y abstractos para estudiar contratos financieros como las opciones.

Al construir sus propios modelos, Merton había explorado teorías de las que nadie en el mundo de las finanzas había oído hablar.

Una de ellas sería la pieza final del rompecabezas.

Merton recurrió a la ciencia de los cohetes.

Había estudiado las teorías de un matemático japonés llamado Kiyoshi Ito que había enfrentado un problema similar al de Black y Scholes.

Para trazar la trayectoria de los cohetes era necesario saber exactamente dónde se encontraba este, no sólo segundo a segundo, sino todo el tiempo.

Ito había desarrollado una forma de dividir el tiempo en parcelas infinitamente pequeñas, hasta convertirlo en un continuo, de modo que la trayectoria pudiera actualizarse constantemente.

Merton adaptó esa idea para la fórmula de Black y Scholes.

Utilizando la noción de tiempo continuo, el valor de la opción podía recalcularse constantemente y el riesgo, eliminarse continuamente.

La fórmula que Black, Scholes y Merton dieron a conocer al mundo en 1973 era engañosamente simple, pero maravilló a los académicos por sus asombrosas ideas y su absoluta audacia.

Mucho, mucho dinero

Rápidamente la fórmula se empezó a usar en el mundo real.

Los operadores de bolsa nunca habían perdido la fe en sus propias habilidades, pero ahora parecía que los académicos habían inventado algo que podía complementar su intuición.

Programaron la fórmula de Black-Scholes en sus calculadoras; con solo presionar unos cuantos botones podían encontrar el precio exacto de cualquier opción en cualquier momento.

Pronto, hombres y mujeres que nunca habían oído hablar de Bachelier, Ito o el tiempo continuo estaban explotando la fórmula académica para ganar dinero... mucho dinero.

Luego se dieron cuenta de que no sólo servía para las opciones sino también para realizar negocios a una escala que nunca habían soñado que fuera posible.

Los riesgos de las acciones podían cubrirse con futuros, los de los futuros con transacciones de divisas y todos ellos con una panoplia de nuevos y complejos derivados financieros, varios de ellos inventados expresamente para explotar la fórmula de Black-Scholes.

El capitalismo estaba en pleno auge.

La combinación de matemáticas y dinero parecía imparable.

25 años después de que se les ocurriera su fórmula, los arquitectos de esta revolución recibieron el máximo galardón.

Fischer Black había fallecido, pero Scholes y Merton recibieron el Premio del Banco de Suecia en Ciencias Económicas en memoria de Alfred Nobel en 1997.

La gloria

Dos años antes, en el apogeo de su reputación, Scholes y Merton decidieron que era hora de cosechar lo sembrado.

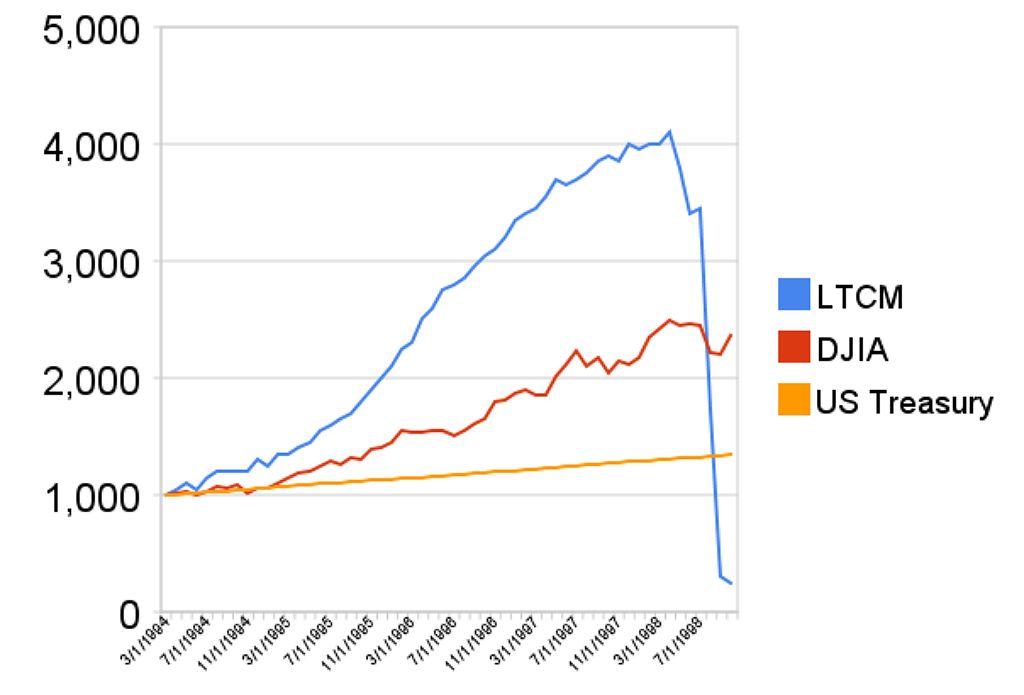

En 1994 unieron fuerzas con los mejores corredores de bolsa de Wall Street y crearon una empresa legendaria: Long Term Capital Management (LTCM).

Su reputación como las mentes académicas más brillantes en finanzas facilitó la obtención de dinero.

Los inversores más prestigiosos, bancos, fondos de pensiones e instituciones compitieron para invertir.

En cuestión de meses recaudaron US$3.000 millones (más de US$6.000 millones hoy) e idearon una de las estrategias de inversión más ambiciosas de la historia.

Combinaba todos sus conocimientos: usaban la probabilidad para apostar a que los precios clave se moverían aproximadamente como lo habían hecho en el pasado, pero por si alguna predicción salía mal, se protegían utilizando la idea clave de la cobertura dinámica de la fórmula Black-Scholes.

Con confianza, LTCM puso enormes sumas de dinero en los mercados.

Y funcionó.

LTCM tuvo un éxito espectacular, superando a cualquier otra empresa de inversión.

Merton y Scholes habían demostrado, al parecer, que los académicos podían triunfar en el mundo real y disfrutaron del éxito.

La catástrofe

Los primeros tres años de LTCM fueron verdaderamente fabulosos, con rendimientos de hasta el 43% para sus inversores.

Era como si el mundo se comportara exactamente como estaba escrito en la pizarra.

Pero no era así.

En el verano de 1997, los precios de las propiedades se desplomaron en toda Tailandia, lo que desató un pánico que se extendió por toda Asia.

Los bancos quebraron desde Japón hasta Indonesia.

Eran cosas eran tan improbables, que no se habían incluido en ningún modelo matemático.

A medida que los precios subían y bajaban como nunca antes, los modelos que utilizaban los operadores empezaron a ofrecerles resultados extraños, por lo que confiaron en su instinto.

En tiempos de crisis, el dinero en efectivo es el rey. Los operadores dejaron de pedir préstamos y abandonaron las inversiones en lugares riesgosos.

Pero en LTCM los modelos indicaban que todo volvería a la normalidad pronto. No había razón para entrar en pánico. Después de todo, si alguna de sus apuestas salía mal, todo lo que necesitaban era otra apuesta en la dirección opuesta.

A medida que el pánico se extendía, las opciones costaban cada vez más, y LTCM hizo lo contrario que los operadores normales: comenzó a endeudarse en grandes cantidades.

Asumió deudas por US$100.000 millones (casi el doble en dinero de hoy).

LTCM estaba en condiciones de afrontar el costo de este endeudamiento adicional, siempre y cuando no sucediera otra cosa totalmente improbable.

En agosto de 1998 ocurrió algo que nadie había considerado posible: Rusia, el país más grande del mundo, de repente y sin explicación alguna, se negó a pagar todas sus deudas internacionales.

Todos los cálculos de los modelos de LTCM quedaron irremediablemente desequilibrados.

La empresa comenzó a perder millones de dólares día tras día. En el curso de seis semanas, perdió US$4.000 millones.

LTCM se enfrentó a la bancarrota, pero si se hundía, ponía en peligro la economía mundial.

Había apostado un billón de dólares: el equivalente a los ingresoso de un año del gobierno estadounidense estaba a punto de desaparecer.

Para evitar un colapso económico global, la Reserva Federal, el banco central de EE.UU., no tuvo más opción que organizar un rescate de LTCM.

Sus inversores, entre ellos, fondos de pensiones, el Banco Central de Italia y el Barclays Bank de Reino Unido, perdieron una media de US$200 millones cada uno.

Merton y Scholes, por su parte, no sólo perdieron una fortuna sino que enfrentaron las recriminaciones públicas de figuras como el presidente de la Fed y varios políticos.

"Es como si te atropellara un camión", le dijo Merton a la BBC meses después de la estrepitosa caída de LTCM.

¿Fue eso el fin?

No precisamente.

El modelo de Black-Scholes sigue siendo utilizado millones de veces al día, a menudo con algunos ajustes, por operadores que supuestamente saben cuándo confiar en él y cuándo recurrir a su intuición.

Y los mercados financieros no han dejado de ser lugares llenos de peligros, que enriquecen a algunos en los buenos tiempos, y empobrecen a muchos en los malos.

* Este artículo está basado en el episodio "The Midas Formula" del programa Horizon de la BBC de 1999.

Haz clic aquí para leer más historias de BBC News Mundo.

También puedes seguirnos en YouTube, Instagram, TikTok, X, Facebook y en nuestro nuevo canal de WhatsApp, donde encontrarás noticias de última hora y nuestro mejor contenido.

Y recuerda que puedes recibir notificaciones en nuestra app. Descarga la última versión y actívalas.

- La increíble historia del hombre que hizo perder a Wall Street US$1 billón desde su habitación

- 5 claves para entender cómo funcionan las bolsas en el mundo (y por qué se desploman en minutos)

- El riesgo del "dinero tonto": las complejas operaciones especulativas con las que los inversores aficionados juegan con fuego