Inflación: qué fue el "Nixon shock", la estrategia fallida para frenar la subida de precios en Estados Unidos (y que casi desata una guerra comercial con sus socios)

Redacción - BBC News Mundo* | Sábado 24 septiembre, 2022

El anuncio cayó como un golpe completamente inesperado.

La noche del domingo 15 de agosto de 1971, el presidente de Estados Unidos, Richard Nixon, interrumpió la transmisión de los canales de televisión durante las horas de mayor audiencia para ofrecer un mensaje que cambiaría la economía mundial para siempre.

"He ordenado al secretario [del Tesoro] Connally que suspenda temporalmente la convertibilidad del dólar por oro", dijo el mandatario poniendo fin a una de las bases de la economía internacional de posguerra.

La medida fue anunciada ante 46 millones de telespectadores en Estados Unidos, pero fue más allá de las fronteras de Estados Unidos, especialmente entre sus aliados, donde provocó un verdadero sacudón pues dejaba en entredicho su seguridad financiera y les tomaba completamente desprevenidos.

"Europa y Japón reaccionaron con ansiedad y confusión ante las medidas económicas radicales del presidente Nixon", reseñó entonces The New York Times, destacando que todos los centros económicos importantes capitalistas, con excepción de Tokio, habían suspendido las transacciones oficiales de sus divisas.

Las bolsas de valores se hundieron, siendo la de Tokio la que más sufrió.

La controvertida medida anunciada por Nixon formaba parte de un paquete más amplio de decisiones económicas que incluía la imposición de un impuesto de 10% a las importaciones, así como la introducción de controles temporales de precios y de salarios para controlar la inflación, que luego fue conocido como el "Nixon shock".

"Estas políticas fueron diseñadas para evitar una corrida en las reservas de oro de EE.UU. y revertir el deterioro de la balanza de pagos de EE.UU., al lograr que otros países revalúen sus monedas, así como evitar las presiones proteccionistas en el Congreso", escribió el economista Douglas A. Irwin, en un artículo académico publicado en 2012 en el que analizaba el impacto de este paquete.

Pero ¿a qué se debía esta conmoción? Pues básicamente a que ponía fin a uno de los fundamentos de la economía capitalista global desde el final de la II Guerra Mundial: la libre convertibilidad del dólar por el oro.

Para entenderlo hay que retroceder hasta 1944.

Bretton Woods y la garantía del oro

En julio de 1944, en la etapa final de la II Guerra Mundial, representantes de 44 países o gobiernos aliados participaron en una conferencia en Bretton Woods (New Hampshire), en la que se sentaron las bases de lo que sería la reconstrucción de la economía mundial de posguerra, aprobando un proyecto para la creación posterior del Fondo Monetario Internacional y del Banco Internacional para la Reconstrucción y el Desarrollo (que luego formaría parte de lo que hoy conocemos como el Banco Mundial).

El comercio y la paz duradera requerían estabilidad financiera. Necesitaban una moneda en cuyo valor todos confiaran, por lo que dentro del sistema de Bretton Woods se decidió que las monedas extranjeras podrían convertirse a dólares a tasas fijas y que, a su vez, estaría garantizado que los billetes estadounidenses podrían convertirse en oro a una tasa de US$35 por onza de oro.

Esto quiere decir que tener dólares era tan bueno como tener oro, por lo que todo el mundo lo usaba en sus relaciones comerciales y ese comercio impulsó la recuperación económica de Europa y Japón después de la guerra.

Sin embargo, a principios de la década de 1970, Europa y Japón disfrutaban de un auge económico de posguerra, mientras que EE.UU. estaba en apuros.

La guerra de Vietnam era enormemente costosa, la inflación iba en aumento y, aunque el acuerdo del patrón oro era bueno para el resto del mundo, estaba haciéndole daño a la economía de EE.UU. que avanzaba peligrosamente hacia un colapso.

Ya desde finales de la década de 1960, la cantidad de dólares fuera de Estados Unidos sumaba casi US$50.000 millones, por lo que superaba con creces las reservas de oro del país que eran de unos US$10.000 millones.

"Simplemente no había forma de que Estados Unidos alguna vez pudiera cumplir con su obligación de intercambiar los dólares por oro si los bancos centrales de otros países empezaban a pedir oro a cambio de todas sus reservas en dólares", apuntó Douglas A. Irwin.

Al mismo tiempo, dentro del país, los estadounidenses estaban sufriendo las dificultades económicas, por lo que a Nixon le preocupaba que la situación pudiera costarle las elecciones de 1972. Además, todo esto ocurría en plena Guerra Fría, por lo que el mandatario estadounidense no podía permitirse que su economía comenzara a tambalearse.

"El gobierno de EE.UU. se enfrentaba a una situación parecida a la de un niño que ha tenido un par de zapatos maravillosos, pero que se le han quedado pequeños. A medida que economías como la estadounidense habían crecido rápidamente, se habían desincronizado entre sí y estaba teniendo una política monetaria demasiado estricta debido a la vinculación con el patrón oro. Y eso estaba creando una tremenda cantidad de fricciones", explicó Gillian Tett, editora general de EE.UU. para el Financial Times, al programa History Hour de la BBC.

Una medida drástica

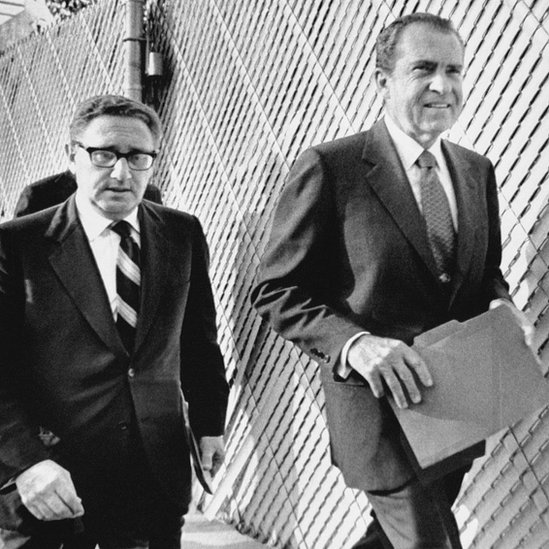

Meses antes de tomar esta decisión, el gobierno de Nixon comenzó a valorar sus opciones junto a su equipo económico entre quienes se encontraba el ex gobernador de Texas y secretario del Tesoro, John Connally, y Paul Volcker, un alto funcionario de ese mismo departamento que años después se convertiría en jefe de la Reserva Federal.

Volcker era un hombre muy alto que medía más de dos metros y estaba muy preocupado por mantener la estabilidad del sistema internacional, mientras que Connally era un nacionalista que no tenía problemas con sacudir el consenso global si eso ayudaba a Estados Unidos.

El mandatario estadounidense solía prestarle más atención al segundo, a quien veía como un posible sucesor político en la Casa Blanca.

"Nixon estaba ganado por la actitud dura de Connally, su suerte de arrogancia texana y el hecho de que era extremadamente carismático", contó a la BBC Bob Hormats, quien siendo muy joven se había unido a ese equipo económico como asesor de Henry Kissinger, entonces responsable de Seguridad Nacional de la Casa Blanca.

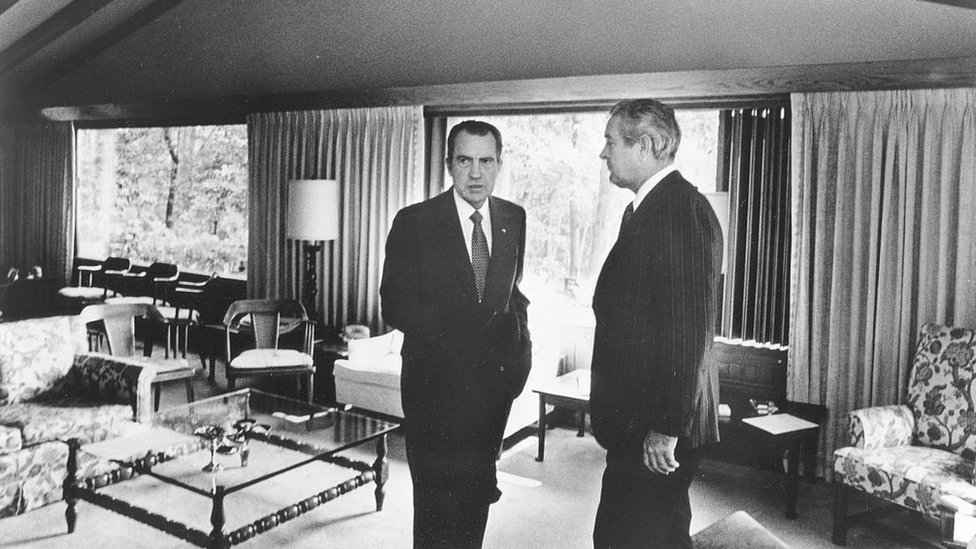

Luego de meses de discusiones, el 13 de julio de 1971, el equipo de asesores realizó un viaje secreto a Camp David, la residencia campestre del Ejecutivo estadounidense, donde terminaron de concretar el plan sobre las medidas que anunciaría Nixon.

Evitando una guerra comercial

Luego de escuchar el anuncio de Nixon, Hormats cuenta que preguntó si le habían avisado antes a otros gobiernos, pero nadie lo había hecho porque querían que fuera una sorpresa.

"Entonces pensé, bueno, alguien tiene que hacer esto. Así que dije que escribiría un cable del presidente a sus homólogos en el extranjero y empecé a recibir llamadas telefónicas frenéticas de los ministros de Economía de varios países", relató.

"La reacción principal fue: '¿Qué pasó?, cuéntanos más, necesitamos más detalles. Esto va a tener un gran efecto en nosotros. Necesitamos saber. ¿Por qué los estadounidenses no nos lo han dicho antes?'. A todas estas preguntas tuve que responder de mi manera más diplomática", agregó.

Las medidas impuestas no solamente significaban que los tenedores de dólares estadounidenses ya no tenían la garantía de poder cambiarlos a la tasa fija previamente existente, sino que además sus exportaciones hacia Estados Unidos se encarecían y perdían competitividad debido al impuesto de 10% anunciado.

Nixon había anunciado que esa tarifa adicional se levantaría cuando terminara el "trato injusto hacia el dólar", algo que el diario Le Monde denunció como un "chantaje".

Francia y Japón se resistían a dejar que sus monedas "flotaran" en relación con el dólar, mientras las acciones de compañías orientadas a la exportación como Volkswagen de Alemania occidental -que vendía un tercio de su producción en EE.UU.- veían caer sus acciones en la bolsa.

Durante los meses siguientes, Hormats, Volcker y Kissinger intentaron desesperadamente reconstruir entre bastidores las relaciones rotas de Estados Unidos con sus aliados y negociaron un nuevo sistema financiero.

"Tuve una conversación con Volcker y él dijo 'bueno, entiendo que los japoneses se verán particularmente afectados directamente, así que yo mismo iré a Japón'. Entonces, yo le dije 'seguramente se va a saber que tú estás allá'. Y él dijo 'no, voy a usar un sombrero'. Y lo dije 'pero es que tú mides dos metros, no creo que puedas pasar inadvertido por mucho tiempo'. Pero resulta que él fue y que logró no ser descubierto hasta que ofreció una rueda de prensa conjunta con el ministro de Finanzas de Japón", relató.

Luego de meses de negociaciones, finalmente en diciembre de 1971, Estados Unidos y sus aliados anunciaron un acuerdo para un nuevo sistema monetario más equitativo.

"Lo que ha ocurrido aquí es que todo el mundo libre ha ganado", dijo Nixon tras la firma del acuerdo en el Instituto Smithsonian en Washington.

Aquel acuerdo, por medio del cual el dólar se devaluaba 8,5% en relación con el oro mientras que las monedas de los otros 10 aliados de EE.UU. se revaluaban ante la moneda estadounidense, solamente duró 15 meses antes que colapsar y , para 1973, la mayor parte de esos países dejaban flotar su moneda frente al dólar.

Todavía hay debates en torno al éxito del "Nixon shock". Salvó a Estados Unidos de una crisis, pero hizo que la economía mundial fuera más inestable. Y no evitó la inflación siguiera azotando a Occidente durante la década de 1970.

Sin embargo, una cosa es segura: marcó un nuevo orden mundial, uno en el que Estados Unidos ya no llevaría a Occidente a cuestas.

*Esta pieza está basada en "Inflation and the cost of living" del programa History Hour de la BBC. Puedes escuchar el original en inglés aquí.

Ahora puedes recibir notificaciones de BBC News Mundo. Descarga la nueva versión de nuestra app y actívalas para no perderte nuestro mejor contenido.